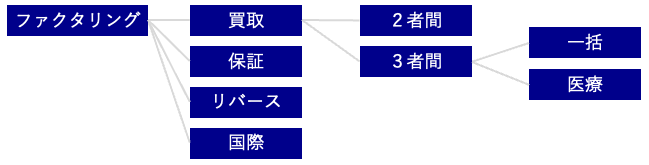

一般的に「ファクタリング」といえば、売掛金を売却して現金化する買取ファクタリングの「2者間ファクタリング」か「3者間ファクタリング」のことをいいますが、目的や債権の種類等によって、様々なファクタリングが提供されています。

この記事では、6種類のファクタリングについて解説致します。

ファクタリングの種類

一般的に「ファクタリング」といえば、売掛金を売却して現金化する買取ファクタリングの「2者間ファクタリング」か「3者間ファクタリング」のことをいいますが、契約形態や売掛金の種類によって、以下のように分類できます。

2者間ファクタリング

2者間ファクタリングとは、買取型の一種で、受注者であるファクタリング利用者(利用者)が発注者(売掛先)に通知せず「利用者」と「ファクタリング会社」の2者間で、売掛金を売買する金融取引です。

2者間ファクタリングは、3者間ファクタリングと比べると、素早く現金化できますが、手数料が高くなる傾向があります。

2者間ファクタリングの仕組み

- 利用者は売掛債権(売掛金)をファクタリング会社に譲渡

- ファクタリング会社は売掛金から手数料を差し引いた金額を利用者に支払い

- 売掛先は請求金額を利用者に支払い

- 利用者はすぐに回収した売掛金をファクタリング会社に全額送金

主なメリット

メリット1:入金期日前に売掛金を現金化できる

ファクタリングの大きなメリットは、期日前に売掛金を現金化できることです。通常の融資は審査にある程度の期間を要し、資金を調達するまでに1〜1.5ヵ月かかる事が一般的なので、急に資金が必要になった場合には、融資では対応が難しいケースもあります。

ファクタリングは審査が短期間で済む傾向があり、融資よりも早く換金化が可能です。

メリット2:売掛先に通知する必要がない

売掛先(取引先)にファクタリングの利用を知られてしまうと、「資金繰りが厳しいのではないか」と懸念され、今後の取引に影響が出る可能性があります。

そのような心配をする場合は、2者間ファクタリングを活用しましょう。2者間ファクタリングでは、売掛先に通知する必要がなく、利用者とファクタリング事業者のみで契約と取引を完結する事が可能です。

メリット3:売掛先が関与しないのでスピードが早い

売掛先を巻き込まずにファクタリングの審査や契約手続きを進められるため、3者間ファクタリングよりも迅速に現金化が可能です。

最短即日で現金化してくれるファクタリングサービスもあります。

主な注意点

注意点1:審査落ちのリスクがある

銀行融資と同様、審査に通らなければ、申し込んでも利用することができません。

ファクタリングの審査はハードルが低めであるものの、たとえば売掛先の信用力が低いと判断されたときや、あまりにも利用者の信用力が悪化しているときには、未回収リスクが高いと判断され審査で断られてしまいます。

もしも買い取った売掛金が回収できなかったとき、その損失はファクタリング会社が負わなければならないため、必ず利用できるわけではないと理解しておく必要があります。

特に2者間は3者間より審査が厳しくなります。3者間の場合、ファクタリング会社は売掛先に直接売掛金を確認することができますが、2者間の場合は直接確認することができず、未回収リスクが高くなるからです。

審査を通過するためには、的確でスピーディに回答することが大切です。

注意点2:手数料が3者間よりも高い

2者間ファクタリングは3者間ファクタリングよりも「手数料」が割高に設定されます。

この背景には、2者間ファクタリングではファクタリング会社が売掛先から直接、売掛金を回収できないことが関係します。

2者間ファクタリングの仕組みでご説明した通り、売掛金の回収ルートは、売掛先→利用者→ファクタリング会社の経路となり、利用者がファクタリング会社の「代行」として売掛先から売掛金を回収する必要があります。

利用者に回収業務を代行してもらうことが必要になるため、回収した売掛金を使い込まれたり持ち逃げされたりする「リスク」が加味され、手数料が割高に設定されています。

融資と比べるとかなり高いコストになるので、複数のサービスで条件比較し、最も有利な条件で契約するようにしましょう。

注意点3:調達額が売掛金額に依存する

ファクタリングは売掛金を現金化する方法のため、売掛金の額面から手数料を差し引いた金額までしか資金を調達できません。

もっと多く資金を調達したいときには、複数の売掛金をファクタリングの対象とする等、検討する必要があります。

3者間ファクタリング

3者間ファクタリングは、買取型の一種で、受注者であるファクタリング利用者(利用者)が発注者(売掛先)に通知して「利用者」「ファクタリング会社」「売掛先」の3者間で売掛金を売買する金融取引のことです。

3者間ファクタリングは、2者間ファクタリングと比べると、手数料を安く抑えることができますが、現金化まで時間がかかる傾向があります。

3者間ファクタリングの仕組み

- 利用者は売掛債権(売掛金)をファクタリング会社に譲渡

- ファクタリング会社は売掛金から手数料を差し引いた金額を利用者に支払い

- 売掛先は請求金額をファクタリング会社に支払い

3者間ファクタリングの主なメリット

メリット1:入金期日前に売掛金を現金化できる

ファクタリングの大きなメリットは、期日前に売掛金を現金化できることです。通常の融資は審査にある程度の期間を要し、資金を調達するまでに1〜1.5ヵ月かかる事が一般的なので、急に資金が必要になった場合には、融資では対応が難しいケースもあります。

ファクタリングは審査が短期間で済む傾向があり、融資よりも早く換金化が可能です。

メリット2:手数料が2者間よりも安い

3者間ファクタリングは2者間ファクタリングと比べ、手数料が安いです。

2者間ファクタリングの手数料の相場は5%~20%程度、3者間ファクタリングの手数料の相場は1%〜10%となっています。

ファクタリング会社にとって、売掛金を直接売掛先から回収できるため、未回収リスクが低くなることに起因します。

メリット3:2者間よりも審査を通過しやすい

3者間ファクタリングは2者間ファクタリングよりも審査を通過しやすいです。

売掛先に契約に加わる3者間ファクタリングであれば、ファクタリング会社も安心して取引できることが理由です。

審査のハードルや手数料の高さは未回収リスクの大きさに関係するといえるため、未回収リスクが低くなる3者間ファクタリングでは、審査のハードルも下がり手数料も安く抑えることができます。

3者間ファクタリングの主な注意点

注意点1:審査落ちのリスクがある

銀行融資などと同様、審査に通らなければ、申し込んでも利用することができません。

3者間ファクタリングの審査は2者間よりも通過しやすいものの、たとえば売掛先の信用力が低いと判断されたときや、あまりにも利用者の信用力が悪化しているときには、未回収リスクが高いと判断され審査で断られてしまいます。

もしも買い取った売掛金が回収できなかったとき、その損失はファクタリング会社が負わなければならないため、必ず利用できるわけではないと理解しておく必要があります。

注意点2:現金化まで2者間より時間がかかる

3者間ファクタリングを利用する際、売掛先にはあらかじめ事情説明を行い、理解を求めたいと考える方も多いでしょう。

目安として、2者間ファクタリングは早ければ即日、遅くても3営業日までには完了しますが、3者間ファクタリングでは1~2週間程度が目安です。

注意点3:調達額が売掛金額に依存する

ファクタリングは売掛金を現金化する方法のため、売掛金の額面から手数料を差し引いた金額までしか資金を調達できません。

もっと多く資金を調達したいときには、複数の売掛金をファクタリングの対象とする等、検討する必要があります。

一括ファクタリング

一括ファクタリングとは、買取型の一種で、従来の手形取引の代用として扱われるファクタリングです。

一括ファクタリングは、利用者、売掛先、ファクタリング会社の3者間で契約を締結しますが、売掛先が主体となって一括ファクタリングの利用を決定します。3者間ファクタリングとの比較は以下の通りです。

| 種類 | 契約当事者 | 申込者 | 申込者のニーズ |

|---|---|---|---|

| 3者間ファクタリング | ・利用者 ・売掛先 ・ファクタリング会社 | 利用者 | 売掛金を早く現金化したい |

| 一括ファクタリング | ・利用者 ・売掛先 ・ファクタリング会社 | 売掛先 | 手形割引の負担を軽減したい |

手形とは、商品やサービスの買い手(売掛先)から売り手への代金支払を銀行が保証したうえで、実際の支払いを先延ばしできる取引ですが、手形の発行は買い手にとって面倒な事務作業や印紙税などの負担が発生します。

そこで銀行は手形に変わる「一括ファクタリング」を提供することで、売掛先の負担を軽減するだけでなく、売り手に対しても売掛金の早期現金化サービスを提供します。

一括ファクタリングを提供するファクタリング会社はメガバンクや地方銀行で、一般的な買取ファクタリングと比較して手数料が低めに設定されています。

一括ファクタリングの仕組み

- 利用者は売掛債権(売掛金)をファクタリング会社に譲渡

- ファクタリング会社は売掛金から手数料を差し引いた金額を利用者に支払い

- 売掛先は請求金額をファクタリング会社に支払い

一括ファクタリングの主なメリット

売掛先のメリット1:手形発行の負担がなくなる

一括ファクタリングの主体者は発注者である売掛先です。売掛先にとって、手形発行の負担が無くなることは最大のメリットです。

手形を発行するには、最初に手形を発行する企業が銀行と「当座勘定取引契約」を結び、当座勘定口座を開設しなければなりません。その後、企業は手形帳を受け取って、手形を発行することができます。

手形を発行する場合は、規定に従って書かれた手形でなければなりません。手形には、管理番号から支払地や名前までが定められたフォーマットで正確に記載されている必要があります。

また、手形には収入印紙が必要です。印紙の税額は額面によって異なります。

このように手形の発行には面倒な事務手続きとコストがかかります。手形を適切に管理する手間もあり、負担は大きいです。

一括ファクタリングを活用すれば、このような手形発行や管理にかかる手間・コストを省くことができます。

売掛先のメリット2:企業の信用力が高まる

売掛先にとって一括ファクタリングを利用できるということは、大手金融機関の審査を通過して、信用力の高い企業として認められたことを意味します。

融資や信用取引の際に、自社を「信用力が高い」と訴求することができます。

また、「売掛債権を早期に資金化できる」ということは、債権を保有する企業にとっても悪いことではありません。商談の場面でも、このメリットをアピールすることができ、自社を選択する理由の一つに挙げることができます。

利用者のメリット1:入金期日前に売掛金を現金化できる

資金繰りを安定させるためには、通常発生する運転資金に加えて突発的な事象に対応できる程度の現金残高を保有する必要があります。

現金不足になれば「黒字倒産」の可能性もあるため、現金の備蓄は重要です。

受注側にとって、商品やサービスの納入から代金受け取りまでの期間が短い方が運転資金が少なるため有利です。しかし、手形による代金決済では、支払期限が30、60、90、120日後のいずれかに設定されるため、代金を受け取る前に資金繰りが悪化する場合があります。

現状、経済産業省や公正取引委員会は60日以内に短縮することを求めていますが強制力はありません。

発注者である売掛先が一括ファクタリングを利用している場合、受注者は必要な分の売掛債権を早期に現金化することができます。これにより貸し倒れのリスクを低減し、資金繰りを安定化することができます。

利用者のメリット2:手形管理事務の負担がなくなる

手形管理は、発注者だけでなく受注者側にも負担が発生します。

受注者が手形で支払いを受けた場合、決済までは手形の適切な管理が必要であり、紛失を防止する必要があります。

また、手形を現金化するためには、金融機関を訪れ手形を呈示する必要がありますが、この呈示期限は支払期日を含めて3営業日以内となっています。さらに、金融機関が支払企業の当座預金口座に引き落とせる資金があるかどうかを確認する手続きも必要です。

しかし、一括ファクタリングを利用することで、これらの手続きが不要となり、受注者は手形の管理や処理に時間を費やすことなく、他の業務に集中できます。

一括ファクタリングの主な注意点

売掛先の注意点:支払い期限が短くなる

一括ファクタリングの支払期限は、手形よりも短く設定されています。発注者が代金の支払をなるべく先延ばししたい場合は、不利に感じるかもしれません。

現行の「下請代金支払遅延等防止法」では、手形の支払期限は最長で120日と定められています。一方で、一括ファクタリングの支払期限は60日です。

発注者の資金繰りが安定していない場合は、支払期限の短縮が負担となる恐れがあります。

ただし、上記はあくまでも「現行」の法律に基づくデメリットです。

2020年11月、経済産業省は「約束手形の支払期限を60日に短縮する」という方針を固めました。下請け企業の資金繰りをスムーズにし、経営上の負担を軽減することが狙いです。

今後法律が改正されれば、手形を選ぶメリットはほぼなくなるでしょう。

利用者の注意点:自社都合で導入できない

受注者である利用者のデメリットは「導入するかしないかは発注者である売掛先次第」という点です。

手数料は発生するものの、一括ファクタリングなら売掛債権を早期資金化できます。

しかし発注者と金融機関が導入しなければ、受注者が一括ファクタリングを活用したいと思っても利用できません。

受注者にとっては「売掛先次第」という点がデメリットと言えます。

詳しい解説記事はこちら!

医療ファクタリング

医療ファクタリングとは、買取型の一種で、国民健康保険団体連動会(国保)や社会保険診療基金(社保)から医療機関・介護施設・調剤薬局に支払われる「診療報酬債権」「介護報酬債権」「薬剤報酬債権」を早期に現金化するファクタリングです。

それぞれ債権別に「診療報酬ファクタリング」「介護報酬ファクタリング」「薬剤報酬ファクタリング」というサービス名が付いていますが、ここではまとめて医療ファクタリングと呼びます。

この医療ファクタリングは、3者間ファクタリングと同じ仕組みで、「国保・社保」「医療機関・介護施設・調剤薬局」「ファクタリング会社」の3者間で契約を締結します。

| 種類 | 契約当事者 | 申込者のニーズ |

|---|---|---|

| 3者間 ファクタリング | ・利用者 ・売掛先 ・ファクタリング会社 | 売掛金を早く現金化したい |

| 医療 ファクタリング | ・利用者 ・国保・社保 ・ファクタリング会社 | 診療報酬債権等を早く現金化したい |

通常、医療機関等は診療を行った患者から医療費の自己負担分を受け取り、残りは社保や国保に請求します。

社保や国保から残りの診療報酬等を受け取れるのは2ヶ月以上先であることが多く、現金化まで時間がかかります。

そこで医療ファクタリングを利用することで、早期に診療報酬等を現金化することができます。

医療ファクタリングの仕組み

- ファクタリング利用者である医療機関等は診療報酬債権等をファクタリング会社に譲渡

- ファクタリング会社は診療報酬債権から手数料を差し引いた金額を医療機関等に支払い

- 国保・社保は請求金額をファクタリング会社に支払い

医療ファクタリングの主なメリット

メリット1:診療報酬債権等を早期現金化できる

ファクタリングの大きなメリットは、期日前に診療報酬債権等を現金化できることです。

例えば4月1日から30日までに診療した分の診療報酬は5月に申請しますが、支払いが行われるのは6月21日、つまり診療を行ってから入金まで最長2ヶ月半も待つ必要があります。

また通常の融資は審査にある程度の期間を要し、資金を調達するまでに1〜1.5ヵ月かかる事が一般的なので、急に資金が必要になった場合には、融資では対応が難しいケースもあります。

医療ファクタリングは申込みから入金まで1〜2周間で済むので急な資金ニーズに対応可能です。

メリット2:審査に通りやすい

一般的なファクタリングで審査が必要な理由は、利用者の取引先が倒産し、買い取った売掛金が回収できなくなるリスクを判定するためです。

したがってファクタリングの審査では利用者よりも売掛先の信用度が重視されます。

しかし医療ファクタリングの場合は国保・社保が売掛先で、極めて信用力が高いので、審査に通りやすいです。

メリット3:手数料が安い

診療報酬ファクタリングは、社保・国保の未払いのリスクがほとんどないため、2者間や3者間ファクタリングと比較して手数料が安い傾向にあります。

医療ファクタリングの主な注意点

注意点1:手数料がかかる

医療ファクタリングの手数料の相場は1%未満で通常のファクタリングよりも低いですが、銀行融資と比べると高くなるため、手数料は必ず確認しましょう。

例えば、手数料0.5%で1ヶ月早く現金化した場合の月利換算は0.5%で、年利換算は0.5%x12=6%相当となる計算です。融資の利息はもっと低い年利となる可能性が高いので、計画的に資金調達を行いましょう。

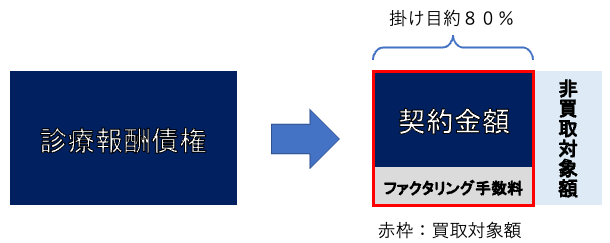

注意点2:掛け目がかかる

医療ファクタリングでは、譲渡した診療報酬等の請求額のうち、平均80%程度の掛け目がかかります。

診療報酬を社保などから回収できない可能性はほぼないものの、クリニックが提出したレセプト審査がすべて通るとは限りません。

そのため、ファクタリング業者は掛け目から買取対象額を設定し、手数料を除いた契約金額を支払います。残りの非買取対象額は診療報酬の支払い金額が確定してから返金する契約となっています。

保証ファクタリング

保証ファクタリングとは、売掛先による代金の支払いをファクタリング会社に保証してもらうことで、売掛債権の回収不能リスクを軽減できるサービスです。

2者間ファクタリングと保証ファクタリングの比較は以下の通りです。

| 種類 | 契約当事者 | 利用者のニーズ |

|---|---|---|

| 2者間 ファクタリング | ・利用者 ・ファクタリング会社 | 売掛金を早く現金化したい |

| 保証 ファクタリング | ・利用者 ・ファクタリング会社 | 売掛金の回収不能リスクを軽減したい |

保証ファクタリングの仕組み

- 利用者がファクタリング会社に利用申込

- ファクタリング会社は売掛先を与信審査

- 利用者とファクタリング会社が保証ファクタリング契約締結

- 売掛先は利用者に売掛金を支払い

- 売掛先から利用者への支払いが不能になった場合、ファクタリング会社から利用者に売掛金を支払い

保証ファクタリングの主なメリット

メリット1:売掛先の倒産リスクに備えることができる

保証ファクタリングを利用することで、もし売掛先が倒産した場合でも、保証限度額の範囲内で売掛債権を回収することができます。

もし、自社の売上に依存していた大口の売掛先が倒産した場合、自社の経営状態が危険にさらされる可能性が高くなります。

しかしながら、保証型ファクタリングを利用することにより、売掛先の倒産による貸し倒れリスクを回避することができ、未回収の売掛金で悩む必要がなくなります。

メリット2:与信管理の負担を軽減できる

保証型ファクタリングでは、ファクタリング会社が保証の対象となる売掛先を審査するため、自社の与信審査の手間を省くことができます。

主な注意点

注意点1:保証料がかかる

買取ファクタリングでは、手数料が必要ですが、保証ファクタリングでは保証料がかかります。

万一に備えるため、掛け捨ての損害保険や生命保険に加入するのと同様に、売掛金未回収のリスクを考慮し、保証ファクタリングを検討することは重要です。

保証料は売掛先によって異なりますが、一般的には1~4%程度が相場とされています。

注意点2:審査落ちのリスクがある

保証ファクタリングは、売掛先の信用力によっては利用できないことがあります。

ファクタリング会社は、売掛先の支払い能力を調査して、保証するか決めます。信用力が十分でないと判断された売掛先については、引き受けが困難となる場合があります。

また保証が開始された後でも、売掛先の信用力が低下した場合には、保証が廃止されることもあります。

注意点3:利用できる売掛金に下限がある

保証ファクタリングは、一般的に保証対象となる売掛金の下限が設定されており、100万円以上の売掛債権が対象となることが一般的です。

ファクタリング会社が与信審査を行う際には、一定規模以上の売掛債権でなければ経費がかさんでしまうため、小口債権については審査を行わない傾向があります。

保証ファクタリングを利用する場合は、複数のファクタリング会社の条件を比較検討することが重要です。

リバースファクタリング

リバースファクタリングとは、利用者の買掛金の支払いを先延ばすることを目的とした金融取引です。利用者の買掛金をファクタリング会社に譲渡し、ファクタリング会社が利用者に代わって買掛金を支払日に支払い、利用者は後日手数料込みでファクタリング会社に送金します。

つまり、一般的な買取ファクタリングのような売掛金の早期現金化とは逆(リバース)で、買掛金の支払い延期という金融サービスのため、リバースファクタリングと呼ばれます。

リバースファクタリングは、「利用者」「買掛先」「ファクタリング会社」の3者間で契約します。3者間ファクタリングとの違いは以下の通りです。

| 種類 | 契約当事者 | 利用者のニーズ |

|---|---|---|

| 3者間 ファクタリング | ・利用者 ・売掛先 ・ファクタリング会社 | 売掛金を早く現金化したい |

| リバース ファクタリング | ・利用者 ・買掛先 ・ファクタリング会社 | 買掛金の支払い期限を延期したい |

リバースファクタリングは、原則として「でんさい」を利用するので、でんさいを導入していない企業にとって、まず「でんさいを導入するかどうか」から検討をする必要があります。

リバースファクタリングの仕組み

- 利用者は買掛先からの請求書をファクタリング会社に譲渡

- ファクタリング会社は買掛先に支払い期日に代金を支払い

- 利用者はファクタリング会社に買掛金と手数料を加えて支払い

リバースファクタリングの主なメリット

利用者のメリット1:支払い期日を伸ばすことができる

リバースファクタリングを利用することで、発注者であるファクタリング利用者は支払いサイトを延ばすことができます。

資金繰りが悪化して、買掛金の支払いが不可能になった場合でも、ファクタリング会社が支払いを立て替えてくれるため、取引先との関係が悪化することはありません。

さらに、リバースファクタリングを利用して2ヶ月分の支払いサイトを延ばすことができれば、2ヶ月分の買掛金が現金として手元に残るため、結果的には2ヶ月分の資金調達を行ったことと同じ効果が得られます。

買掛先のメリット1:支払い期日に確実に回収できる

リバースファクタリングにより、受注者である買掛先は納めた商品・サービスの代金を確実に回収できます。

仮に、支払サイト中に発注者の経営が悪化してしまっても、受注者はファクタリング会社から支払ってもらえるので、貸倒れのリスクを回避できます。

リバースファクタリングの主な注意点

利用者の注意点1:手数料がかかる

リバースファクタリングでは、ファクタリング会社が買掛金を立て替えてくれた分に、手数料を上乗せして支払うことになります。

リバースファクタリングの手数料は、一般的に買掛金額面の5~10%程度と言われています。

利用者と買掛先の注意点2:「でんさい」の導入が必要

リバースファクタリングを利用する場合、利用者(発注者)と買掛先(受注者)が電子記録債権(でんさい)を導入する必要があります。

でんさいは、手形や振込に代わる新たな決済手段であり、まだ導入している企業は少ないため、初めてでんさいを導入する企業は、その仕組みや利用方法などを学ぶ必要があります。

買掛先(受注者)にとっては、色々な決済手段があると管理が煩雑になるので、慎重な検討が必要となります。

利用者の注意点3:リバースファクタリングを提供している会社が少ない

でんさいを導入している企業が少ないため、あまりリバースファクタリングを提供している会社は多くありません。

国際ファクタリング

国際ファクタリングは、輸出取引において、輸出企業の売掛金を国内のファクタリング会社に保証してもらえるサービスです。

契約当事者は「利用者(国内)」「ファクタリング会社(国内)」「取引先(国外)」「ファクタリング会社(国外)」の4者間で契約を締結します。

国際ファクタリングの仕組み

- 利用者と売掛先との間で商品売買契約締結

- 国際ファクタリングを利用することの了解を売掛先から取得

- 利用者が国内ファクタリング会社に売掛先の信用調査を依頼

- 国内ファクタリング会社が国外ファクタリング会社に売掛先の信用調査を依頼

- 国外ファクタリング会社が売掛先の信用調査を実施

- 国外ファクタリング会社が保証引受額を国内ファクタリング会社に通知

- 国内ファクタリング会社が保証引受額を利用者に通知

- 商品発送・船積み

- 利用者はインボイスのコピー等を国内ファクタリング会社に送付

- 国内ファクタリング会は国外ファクタリング会社にインボイス情報を送付

- 納品後、請求された売掛金額を支払い

- 国外ファクタリング会社は国内ファクタリング会社に送金

- 国内ファクタリング会社は利用者に送金

国際ファクタリングの主なメリット

メリット1:支払いが保証される

輸入企業である売掛先の信用調査は現地のファクタリング会社が厳格に行います。

万が一、売掛先が支払い不能に陥ってしまっても、ファクタリング会社が支払いを保証してくれます。

そのため国際ファクタリングを利用すれば、輸出代金を確実に回収することが可能です。

ただ保証が履行されるには、売掛先の支払い延滞90日後となる点には注意してください。

メリット2:出荷証明手続きの簡素化・効率化が図れる

出荷を証明するインボイスと船積書類のコピーのみで国際ファクタリングを利用することができます。

書式が厳格で様々な書類が求められるL/C取引よりも、国際ファクタリングは遥かに簡単です。

メリット3:与信管理を効率化できる

国際ファクタリングを利用することで、輸入企業である売掛先の信用調査をすることができます。信用調査はファクタリング会社が代行してくれますので、与信管理が楽になります。

国際ファクタリングの主な注意点

注意点1:手数料が高い

国際ファクタリングはL/C(信用状)取引よりも手数料が高くなる傾向にあります。手数料を安く抑えたい場合は、L/C取引も検討することをおすすめ致します。

注意点2:審査落ちのリスクがある

国際ファクタリングは、輸入企業の売掛先の信用力によっては利用できないことがあります。

ファクタリング会社は、売掛先の信用調査の結果、保証の可否や保証引受額を決めます。信用力が十分でないと判断された売掛先については、引き受けが困難となる場合があります。

注意点3:国際ファクタリングを提供している会社が少ない

国内で国際ファクタリングを提供している会社は以下の大手3社のみです。

- 三菱UFJファクター株式会社

- みずほファクター株式会社

- SMBCファイナンスサービス株式会社

貿易の取引額が数千万円・数億円となることもあり、資金力のある大手企業しかサービスの提供ができません。

また、現地のファクタリング会社と業務提携、もしくは支社進出を行う必要があるため、事業規模の大きい会社しか取り扱うことができません。