目次

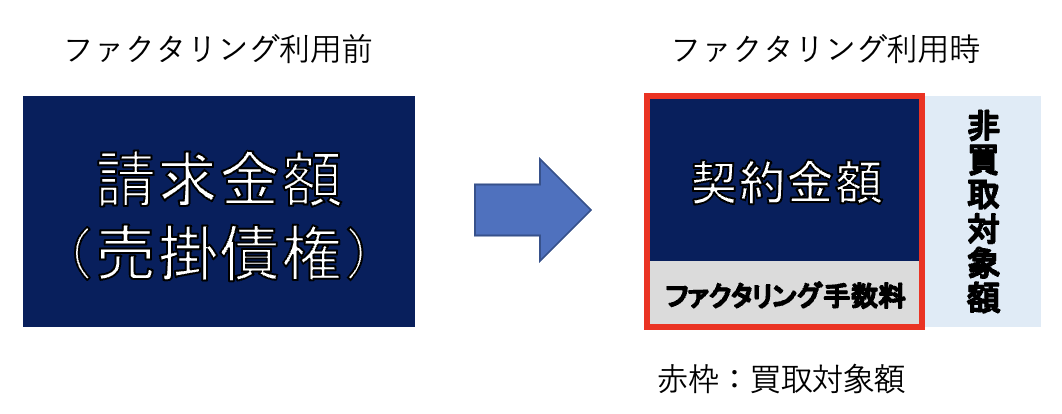

ファクタリング契約金額の決まり方

ファクタリング利用者は、売掛債権をできるだけ高く買い取って欲しい、手数料は低く抑えたいですが、契約金額はどのようにして決まるのか、分かりやすく図を用いて説明致します。

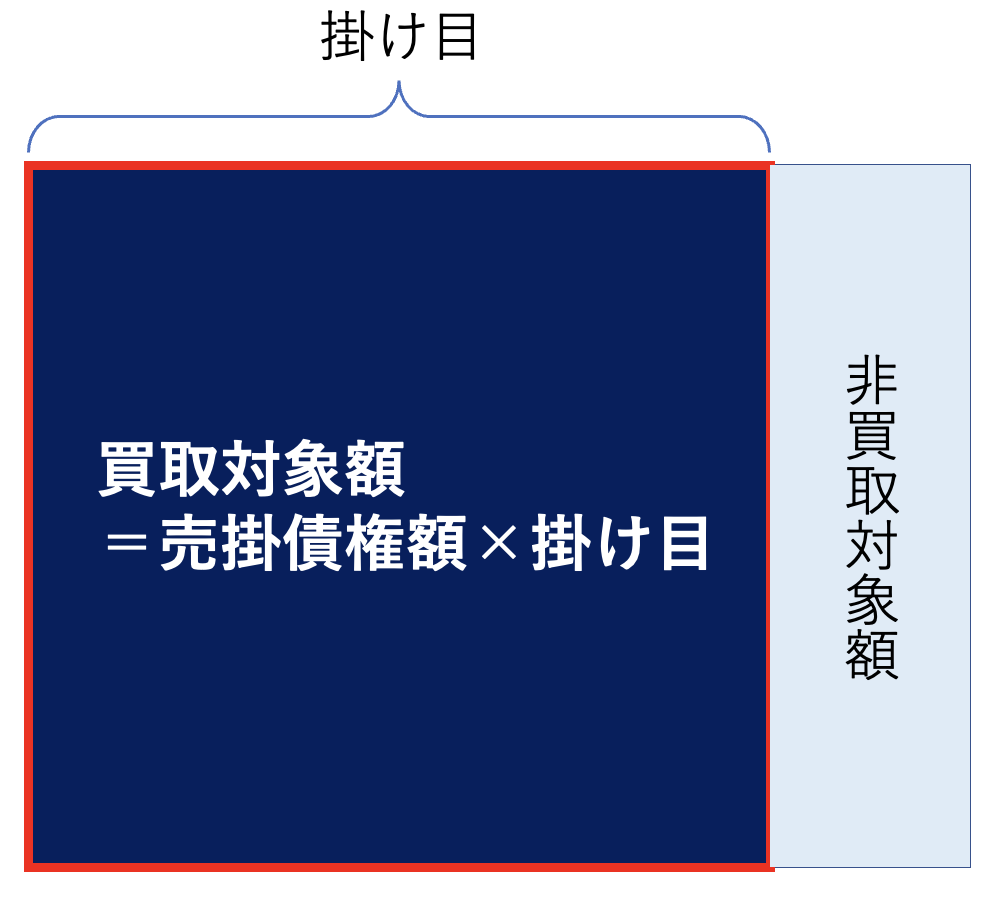

買取対象額とは

ファクタリングの買取対象となる金額(買取対象額)は、売掛債権額に掛け目を乗じた額です。(下図の赤枠)

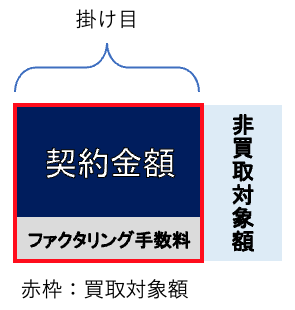

売掛債権総額のうち、買取対象額の割合を「掛け目」と言います。掛け目は100%の場合もありますが、2者間ファクタリングの場合、80ー100%が相場ですなぜ掛け目を設定するのでしょうか?

ファクタリング利用者とファクタリング業者、それぞれに事情があります。

ファクタリング利用者側の事情として、売掛債権の一部を売却することで、必要な資金を調達できる場合など、売掛債権全額を売却したくない場合です。ファクタリングは手数料が高いので、必要な分だけ売却することは合理的な考え方と言えます。

一方、ファクタリング業者側の事情として、売却対象の売掛債権が入金される保証がないと査定すると買取対象額を抑える場合があります。例えば以下のようなケースが有り得ます。

- 売掛先の倒産リスク

- 売掛先の資金繰りが悪化し一部しか入金できないリスク

- 納品物のクレームにより額面通りの入金を拒否されるリスク

非買取対象額は、売掛先からの入金日に利用者の取り分となります。

契約金額

契約金額は、買取対象額からファクタリング手数料を差し引いて計算します。

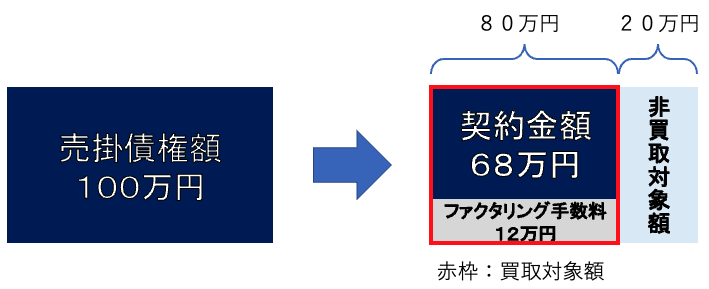

事例:売掛債権額100万円、掛け目80%、手数料率15%の場合

例えば、以下の条件で2者間ファクタリングを利用する場合、

- 売掛債権額:100万円

- 掛け目:80%

- 手数料率:15%

- 債権譲渡日:3/30

- 売掛先からの入金日:4/30

契約金額等は以下の通りです。

- 買取対象額 = 100万円 × 80% = 80万円

- 非買取対象額 = 100万円 × 20% = 20万円

- ファクタリング手数料 = 80万円 × 15% = 12万円

- 契約金額 = 80万円 - 12万円 = 68万円

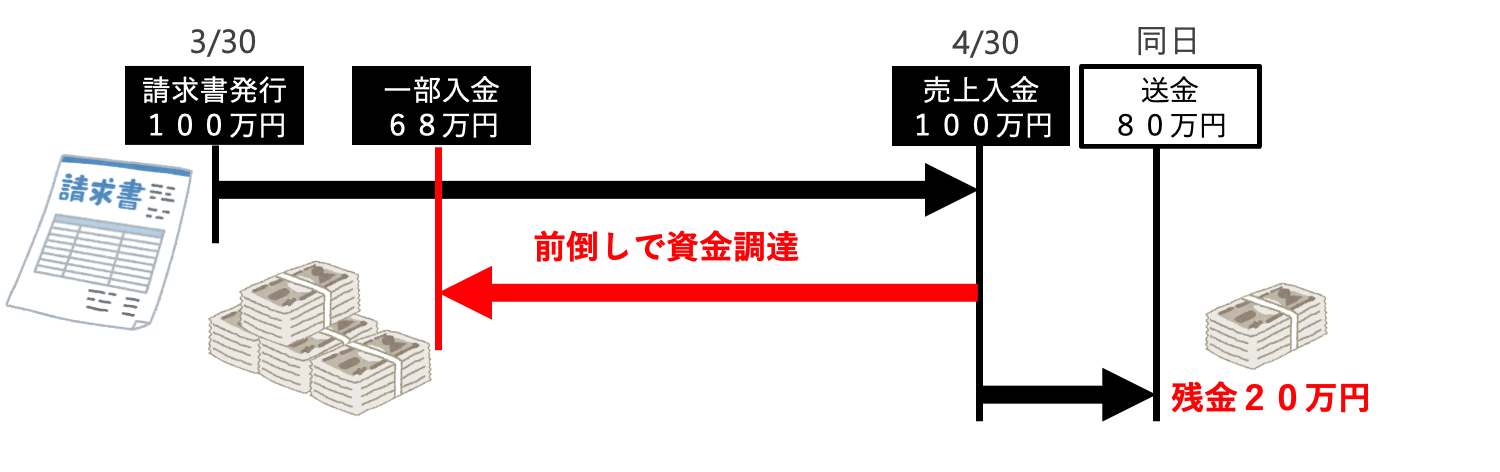

資金繰りは以下のようになります。

- 3/30:ファクタリング業者から68万円入金

- 4/30:売掛先から100万円入金後、すぐに80万円をファクタリング業者に振り込み。20万円が手元に残る。

ファクタリング利用者の視点で流れを簡単に図示致します。

ファクタリング手数料の内訳

| 2者間 | 3者間 | |

|---|---|---|

| 手数料相場(目安) | 5%〜20% | 1%〜10% |

| 経費 | 業者による | 業者による |

| 契約書添付収入印紙税 | 必要 | 必要 |

| 債権譲渡登記費用 | 登記する場合は必要 | 登記する場合は必要 |

| 公正証書 | 不要 | 第三者対抗要件で債務者の承諾を選択した場合に必要 |

ファクタリング手数料の内訳は以下の項目に分解する事ができます。

- 手数料

- 経費

- 契約書貼付収入印紙税

- 債権譲渡登記費用

- 公正証書

手数料

2者間と3者間の手数料率の目安は以下の通りです。

- 2者間ファクタリングの手数料相場:買取対象額の5%~20%

- 3者間ファクタリングの手数料相場:買取対象額の1%~10%

手数料には以下の要素が含まれています。

| 内訳 | 内容 |

|---|---|

| ファクタリング会社の利益 | 収益源 |

| リスク相当の対価 | ファクタリング会社が負担するリスクを手数料に反映 ・売掛先のリスク(倒産、未払、支払い遅延、共謀詐欺等) ・利用者の信用リスク(売掛金の捏造、二重譲渡、回収した売掛金の流用、共謀詐欺等) |

以下、手数料率に影響を与える要因の例と手数料率への影響をまとめた表です。

| 低くなる | 高くなる | |

|---|---|---|

| 契約形態 | 2者間 | 3者間 |

| ファクタリング利用回数 | 継続利用 | 初回利用 |

| 買取対象額の多寡 | 買取対象額が多い | 買取対象額が少ない |

| 会計ソフトとの連携 | 口座情報を共有 | 口座情報を非共有 |

| 売掛先の信用力 | 高い | 低い |

| 債権譲渡登記 | 登記する | 登記しない |

手数料率の算定は、ファクタリング業者の裁量で決められるため、様々な条件により手数料に差が生じます。

経費

ファクタリング業者によっては、事務的な経費が必要となる場合があります。

特に遠方の企業に出張する場合は「出張費」が高額にしたり、手数料を低く見せかけるために、あえて経費は別途請求にしているケースもありますので、注意してください。

契約書貼付収入印紙税

債権譲渡契約書は電子化しない限り、印紙税が発生します。

譲渡金額が1万円未満であれば非課税、1万円以上の場合は200円の印紙税がかかります。

参照:「印紙税額の一覧表 第15号文書|国税庁」

債権譲渡登記費用

債権譲渡登記は、

2者間ファクタリング:ファクタリング業者に登記を求められた場合

3者間ファクタリング:第三者対抗要件で債権譲渡登記を選択した場合

に必要となります。

したがって、登記が不要なファクタリング事業者、第三者対抗要件で債権譲渡登記を選択しない事で登記を省略する事が可能です。

買取対象額が少ないにも関わらず、債権譲渡登記を行うと、ファクタリング手数料に占める登記費用の割合が高くなるので、注意してください。

登記費用には次のような費用が発生します。

| 内訳 | 金額 |

|---|---|

| 司法書士への報酬 | 4万円〜10万円 |

| 登記する際の登録免許税 | 1件の債権の個数が5000個以下:7,500円/件 1件の債権の個数が5000個を超える:15,000円/件 |

| 抹消する際の登録免許税 | 1,000円/件 |

登記を行う場合、書類の作成や手続きを自社で行えば司法書士の報酬は節約することが可能です。(但し、登録免許税は必要です)

公正証書

公正証書を作成するケースとしては、第三者対抗要件として債権譲渡に関し債務者からの「承諾」を得る場合です。

公正証書にて公証人の面前で内容を確認し公正証書文書とする事で、承諾の有無や言った・言わないのトラブルを未然に防止することができます。

ただ、第三者対抗要件は債務者への通知や登記によっても可能なため、わざわざ公証役場に依頼する必要がなく、債権譲渡通知を選択すればこの手続きを省略し、コストを削減することができます。

また、公正証書を作成する場合でも、登記と同じように自社で行う事により専門家への報酬は節約する事が可能です。

手数料を決める要因

売掛先の信用力

信用力の高い売掛先の手数料率 < 信用力の低い売掛先の手数料率

売掛先からきちんと代金を回収する必要があるので売掛先の信用力を重視します。売掛先の信用力の評価は、信用調査会社からの情報に基づき、ファクタリング業者が査定します。

「帝国データバンク」「東京商工リサーチ」等を利用すれば、会社概要や経営状態を確認できます。これらに掲載されるだけでも、ある程度の信用力がある事が想定されますが、債務超過や借入額が多い状況であれば、審査に通らないケースもあります。

また「法人信用情報(JICC)」は法人の融資やクレジットカード等に関する情報が掲載されています。直近の返済履歴や借入の詳細を確認します。

売掛先の信用力については、ファクタリング利用者が改善できるものではありませんが、発注書や請求書、これまでの入金履歴等、取引先との良好な関係が継続している事を示す書類の提示により、信用力を補完する事ができます。

2者間か3者間ファクタリングか

3者間ファクタリングの手数料率 < 2者間ファクタリングの手数料率

3者間の場合、売掛先から債権譲渡承認を得る事ができ、直接ファクタリング業者が売掛金を回収します。ファクタリング利用者の信用リスクがなくなるため、2者間よりも3者間の手数料の方が低く設定される傾向があります。

ファクタリング利用回数

2回目以降の利用者の手数料率 < 初回の手数料率

始めてファクタリング取引をする場合よりも、2回目以降の方が信用力が高くなるため、手数料が低く設定される傾向があります。

買取対象額が多いか少ないか

買取対象額の多い手数料率 < 買い取り対象額の少ない手数料率

買取対象額が大きいほど、ファクタリング業者の得られる利益が大きくなるので、手数料率は低く設定される傾向があります。

会計ソフトと連携しているか

会計ソフトと連携した手数料率 < 会計ソフトを連携しない手数料率

クラウド会計ソフト各社はファクタリング等の資金調達サービスを提供していますが、以下の点に強みを持っています。

- 売掛先の信用力評価の自動化

- 売掛先と利用者の取引履歴の確認が容易

現在は紙ベースでのファクタリング申し込みが主流ですが、今後クラウド会計ソフトの導入が進めば、オンラインファクタリングサービスが主流となる可能性があります。

ファクタリング手数料の安い業者と高い業者

一般的に、

- 手数料が安い → 許容できる貸倒リスクが小さい → 審査が厳しい

- 手数料が高い → 許容できる貸倒リスクが大きい → 審査が甘い

という傾向があります。

ファクタリング利用者にとってファクタリング業者の手数料が安いことはいいことですが、審査が厳しいという側面があります。審査の甘さを重視する場合、手数料の上限がない、又は20%以上に設定されたファクタリング業者を選ぶと良いでしょう。

消費税

債権譲渡は課税対象か?

有価証券である売掛債権の譲渡は「非課税取引」なので、消費税は発生しません。

参照:「国税庁HP No.6201 非課税となる取引 ー有価証券等の譲渡|国税庁」

消費税を請求してくる悪徳業者に注意!

ファクタリング利用前後での納税額の変化

債権譲渡が非課税売上に該当すると、「自分が支払う消費税の総額は少なくなるのか?」と気になりますが、ファクタリング利用前後で納付すべき消費税額は変化しません。

例えば、売上300万円、仕入れ原価200万円のケースで考えます。

たとえファクタリングを利用しても、売上・原価ともに変化しないため、課税対象額も変わらない事になり、納付すべき消費税額も変化しない事になります。

まとめ

ファクタリングで債権譲渡する際の手数料の内訳や消費税について詳しく解説しました。

ファクタリングは、これまで譲渡禁止特約の存在により積極的に活用されにくい状況にありました。

しかし、2020年4月の改正民法施行により譲渡禁止特約が付された債権も譲渡可能になったことから、今後よりさまざまな分野で活用されていくことが期待されています。

認知度が低く、また資金繰りに困った企業が利用するという性質上、一部闇金業者ん隠れ蓑として使われることもありましたが、今後はそうした状況も改善されることが期待できるでしょう。

融資以外の資金調達の選択肢として、ファクタリングについても知っておくことで、企業経営のさまざまな局面で役立てられることがあるはずです。